Erster Teil – die Einkommensteuer

Senkung der Tarifstufen

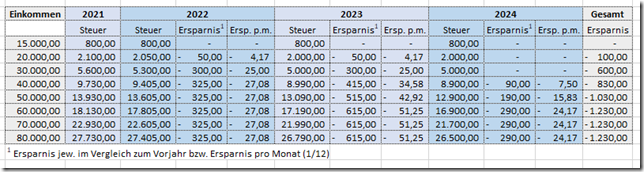

In einem weiteren Schritt werden nun die zweite und dritte Tarifstufe gesenkt – die volle Entlastung wird aber erst ab dem Jahr 2024 erreicht werden.:

- ab 1.7.2022 Senkung der 2. Tarifstufe (Einkommensteile über 18.000 EUR bis 31.000 EUR) von 35% auf 30%

- ab 1.7.2023 Senkung der 3. Tarifstufe (Einkommensteile über 31.000 EUR bis 60.000 EUR): von 42% auf 40%

Diese unterjährigen Senkungen werden jeweils durch Anwendung eines Mischsatzes umgesetzt – und zwar mit 32,5% für die zweite Tarifstufe bei Veranlagung des Kalenderjahres 2022 und mit 41% für die dritte Tarifstufe bei Veranlagung 2023. Die gleichen Mischsätze sind auch bei der Lohnsteuerberechnung anzuwenden. Wurde bei der Lohnabrechnung 2022 bis zur Kundmachung des Gesetzes am 14.2.2022 der reduzierte Tarif noch nicht angewendet, muss die Aufrollung bis spätestens 31.5.2022 durchgeführt werden.

Entlastung für Geringverdiener

1. Zuschlag zum Verkehrsabsetzbetrag (rückwirkend ab 2021)

Für Geringverdiener wurde der Zuschlag ab 2021 um 250,00 erhöht

2. Pensionistenabsetzbetrag (rückwirkend ab 2021)

Rückwirkend ab 2021 in der Höhe von 825,00 (statt bisher 600,00), erhöhter Pensionistenabsetzbetrag rückwirkend ab 2021 in der Höhe von 1.214,00 (statt bisher 964,00).

Weiters wurden die Einkommensgrenzen bzw. Einschleifgrenzen als Voraussetzung für die Gewährung teilweise etwas erhöht.

3. Rückerstattung von Sozialversicherungsbeiträgen – negative ESt (rückwirkend ab 2021)

im Rahmen der Veranlagung – Erstattung von 55% der SV-Beiträge, Kammerumlagen u. WBF bei Arbeitnehmern (höchstens 1.150,00) sowie von 80% der SV-Beiträge bei Pensionisten (höchstens 550,00)

4. Gutschrift von Krankenversicherungsbeiträgen

Für GSVG- und BSVG-Versichert mit niedrigem Einkommen (Beitragsgrundlage in der Krankenversicherung von nicht mehr als 2.900), Gutschrift bei unveränderter Beitragsberechnung von 6,8% der Beitragsgrundlage gestaffelt nach der monatlichen Bemessungsgrundlage zwischen 60,00 und 315,00 jährlich.

Familienbonus Plus

Anhebung für Kinder bis 18 Jahre ab 1.7.2022 von 125,00 auf 166,68 monatlich sowie für Kinder ab 18 Jahren von 41,68 auf 54,18 monatlich. Die Anhebung des Kindermehrbetrages (negativsteuerfähig) erfolgt bei Veranlagung 2022 von 250,00 auf 350,00 pro Kind/Jahr und bei Veranlagung 2023 auf 450,00 pro Kind/Jahr auch ohne Alleinverdiener- od. Alleinerzieherabsetzbetrag.